ひろせ日記

コラム:生命保険の活用 節税編

生命保険は本来、死亡した時の生活保障に充てられるものですが、「一時払い終身保険」などは相続対策として用いられることもあります。

相続対策における保険の使い方として大きく2つ「争族対策」と「節税」です。

今回は保険を使った相続税の節税についてご紹介します。

生命保険が相続税の節税になる理由

まず、生命保険は相続財産ではありませんが、みなし相続財産として、相続税の課税対象となります。ただ、生命保険金を相続人が受け取った場合には、500万円 × 法定相続人の数が非課税とされています。その分が相続税の節税として活用されます。

(1)非課税限度額の計算

非課税限度額は次の算式で計算します。

保険金の非課税限度額 = 500万円 × 法定相続人の数

この非課税限度額の規定は被相続人の死亡により残された相続人の生活の保障のために設けられているため、適用が受けられるのは法定相続人に限られています。

(2)各相続人の非課税限度額の計算

複数の相続人が生命保険金を受け取った場合の各相続人の非課税限度額の計算は次のようになります。

(1)相続人全員が受け取った保険金の合計金額が非課税限度以下であった場合には、その保険金の全額が非課税となります。

(2)相続人全員が受け取った保険金の合計金額が非課税限度を超える場合は、次の算式で計算した金額が各相続人の非課税限度額となります。

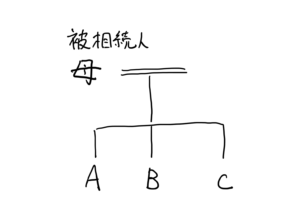

【例】母(被相続人)が死亡し子A、B、Cの3名が相続人の場合

・被相続人が一時払い終身保険に加入

・子A、子Bがそれぞれ1,000万円 合計2,000万円取得

①非課税限度額 500万円×3人=1,500万円

②非課税とされる金額

子A:1,000万円×1,500万円/2,000万円=750万円

子B:1,000万円×1,500万円/2,000万円=750万円

③相続税の対象となる金額

子A:1,000万円-750万円=250万円

子B:1,000万円-750万円=250万円

上記の例だと、1,500万円分相続税の課税対象となる財産から除かれるのでその分が節税になるわけです。

※あくまで一般的なお話です。個別の事案に対する相続税の具体的な金額や、プランニングは税理士にご確認ください。

節税だけを目的とした保険加入はどうなのかなと思うところもありますが、活用できる部分は活用したいですね。

相続における生命保険の活用については、もう一つお金の行き先を決められるという大きなの利点があります。こちらで解説しています。是非ご覧ください。

初回相談無料

お気軽にお問い合わせください

オンライン相談も承ります!